POLÍTICA EXTERIOR > NÚMERO 204

Un mundo con dos realidades económicas

La recuperación económica de China tras la crisis del Covid-19 ha aumentado su dependencia de la demanda externa, ya que tanto el consumo como la inversión en el interior siguen siendo débiles. Esto podría entrar en conflicto con la llamada estrategia de “doble circulación”. Esta, fundamental en el XIV Plan Quinquenal, representa básicamente el intento de China de aislar el mercado interno del resto del mundo, eliminando cualquier cuello de botella, ya sea de recursos naturales o de tecnología, para que el país integre de manera vertical su producción y logre la autosuficiencia gracias al enorme mercado nacional.

En cuanto a los recursos naturales, la escasez de energía y metales para las necesidades de la demanda de China solía considerarse su talón de Aquiles. Pero se han tomado medidas rápidas para minimizar este posible cuello de botella. De hecho, durante los últimos años, China ha invertido cantidades ingentes para controlar los recursos petrolíferos y metálicos, pero también el litio, el cobalto y los elementos de tierras raras claves para las nuevas tecnologías. Esto explica la carrera de compras de empresas energéticas y mineras a nivel mundial, así como el impulso de nuevos intercambios comerciales en el marco de la estrategia de la nueva Ruta de la Seda (la Franja y la Ruta o BRI, por sus siglas en inglés).

Más allá de asegurar el suministro de recursos externos y subvencionar su uso, China está empezando a proteger el uso interno de dichos recursos, en línea con la estrategia de “doble circulación” destinada a apoyar primero la economía interna. Un ejemplo es la reciente eliminación de la rebaja fiscal a la exportación del mineral de hierro, cuyos precios han aumentado de forma notable.

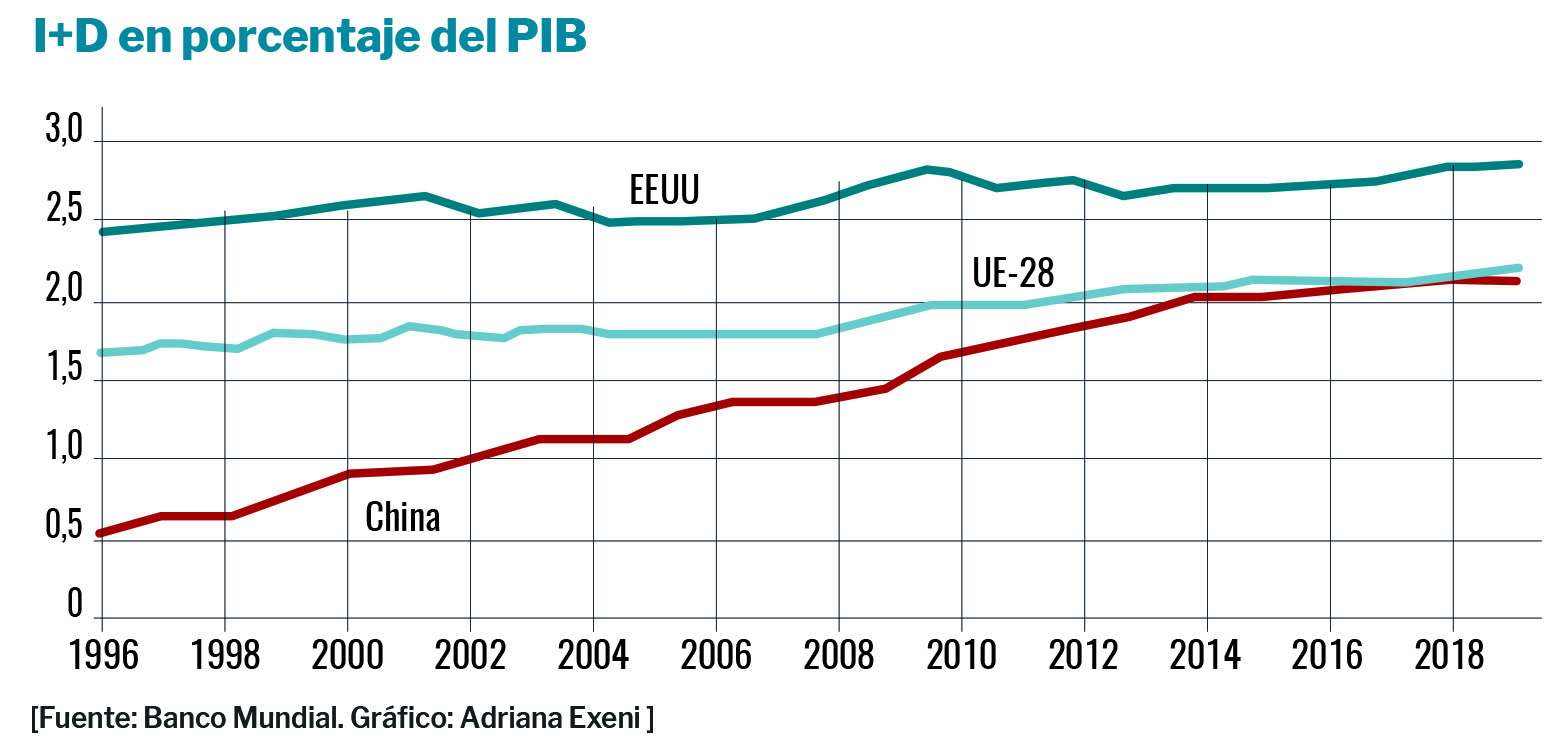

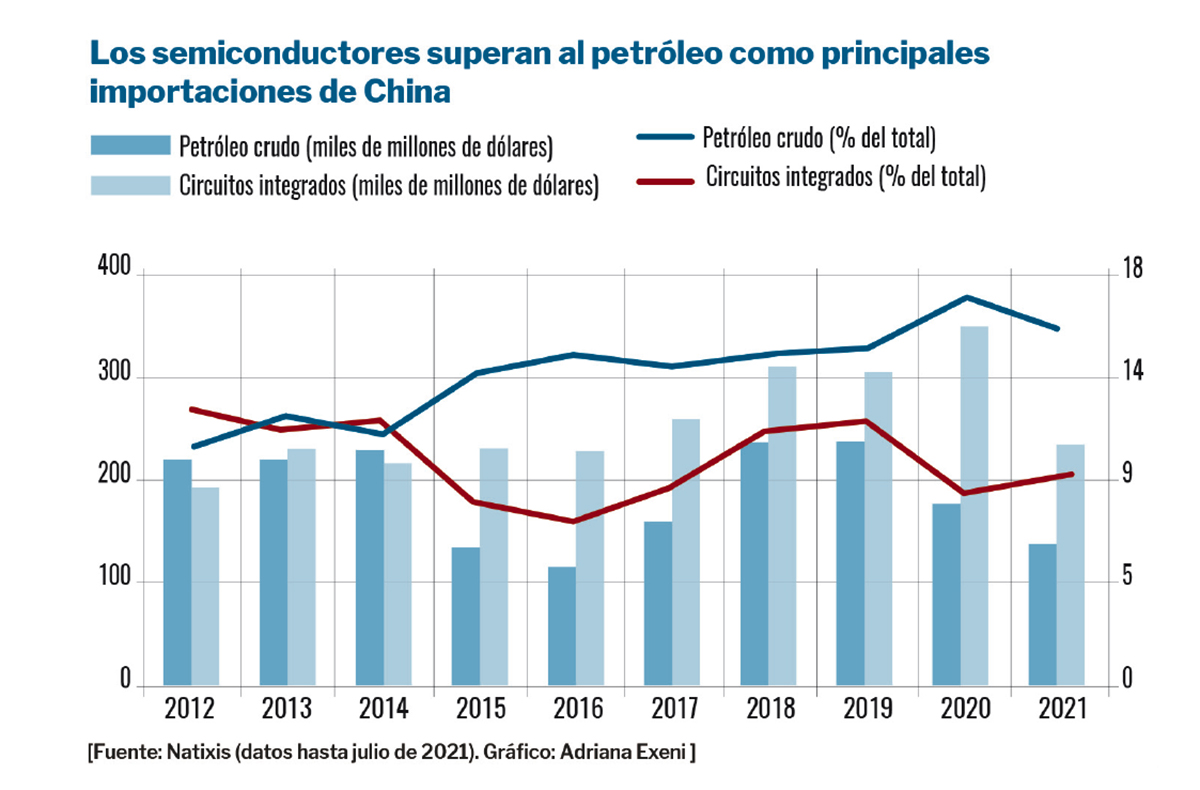

El segundo objetivo de la búsqueda de la autosuficiencia de China es la tecnología. La República Popular ha superado a muchos países en cuanto a capacidad tecnológica al invertir grandes sumas en investigación y desarrollo. De hecho, el gasto en I+D de China como porcentaje del PIB ya ha superado al de la Unión Europea en promedio, aunque sigue siendo inferior al de Estados Unidos. En varios sectores, como el 5G o la Inteligencia Artificial, China parece estar a la vanguardia tecnológica. Pero no es el caso de los componentes clave que hacen posible la mayoría de estas tecnologías: los semiconductores. Este es sin duda el cuello de botella más importante para el sueño de autosuficiencia de China. Hoy las de semiconductores ocupan el primer lugar entre las importaciones chinas, por encima de las de petróleo. Además, el país se encuentra muy atrasado en la producción de semiconductores de alta gama o en la entrada en el extremo más alto de la cadena de suministro de semiconductores.

Sin embargo, no debemos olvidar el segundo aspecto de la “doble circulación”: el impulso de la demanda exterior. En un contexto de contención occidental, China no solo pretende sustituir sus importaciones en cuanto pueda producir esos bienes intermedios, sino que espera exportarlos, compitiendo con los grandes exportadores de terceros mercados. Esto aumentará la importancia de la Franja y la Ruta para garantizar la apertura de los mercados en el mundo emergente. En esencia, la “doble circulación” forma parte del plan maestro de China para ser autosuficiente en recursos y tecnología, pero también en lo relativo a la demanda, a través de su enorme mercado y de terceros mediante la BRI. Por tanto, la “doble circulación” puede entenderse como una importante estrategia de sustitución, al tratar de mantener los mercados extranjeros para las mercancías chinas. En este contexto, la red de alianzas económicas de China en el marco de la BRI es más bienvenida que nunca, como también lo es su bloque comercial regional, la Asociación Económica Integral Regional (RCEP, en inglés).

China necesita confiar en el bloque regional

Si EEUU impulsa la desvinculación y se lleva a sus aliados, a Pekín le resultará insuficiente confiar solo en sus socios de la Franja y la Ruta. Por ello, el presidente chino, Xi Jinping, apuesta de forma creciente por la creación de bloques comerciales regionales, como la RCEP. Podría decirse que el comercio es el principal vehículo que vincula las economías asiáticas y las integra en la economía mundial. Desde la crisis financiera asiática de 1997-98, los países asiáticos han impulsado la integración económica regional. De hecho, Asia es hoy el mayor bloque comercial del mundo. El comercio total de bienes representa el 43,2% del PIB, que sigue siendo inferior al de Europa, un 63,7% del PIB. Pero en términos de tamaño, la suma de exportaciones e importaciones ha alcanzado los 14 billones de dólares y es superior a la de la UE, de 11 billones. La Asociación de Naciones del Sudeste Asiático (ASEAN) se considera el principal impulsor de la integración regional, al menos en términos de comercio. Aunque no plantea el muy poco realista objetivo de liderar una región donde China, Japón e India gozan de recursos y capacidades mucho mayores, la ASEAN sí desempeña un papel clave desde hace décadas como principal moderador de las reuniones e impulsor de la colaboración regional.

El enfoque asiático de la integración comercial se ha descrito durante mucho tiempo como un “plato de espaguetis”, resultado de la superposición de acuerdos bilaterales de libre comercio (ALC). De hecho, los acuerdos comerciales regionales (ACR) de Asia representan alrededor de un tercio de los acuerdos globales; y más de 100 ALC están en vigor o han sido ratificados por la ASEAN y otros miembros de Asia-Pacífico, y se están negociando más, en su mayoría bilaterales. En este escenario, los beneficios económicos de los numerosos acuerdos de la región son limitados, pues dan lugar a una mayor complejidad en el comercio internacional.

El impulso inicial de EEUU al Acuerdo Transpacífico de Cooperación Económica (TPP) entre países asiáticos y latinoamericanos durante la administración de Barack Obama cambió ese patrón. De hecho, la pertenencia al TPP abarcaba ambos lados del océano Pacífico, lo que lo convertía en un hito en la realización de los Objetivos de Bogor de 1994 del Foro de Cooperación Económica Asia-Pacífico (APEC), que prevé una zona de libre comercio que abarque toda la región Asia-Pacífico. Incluso con la retirada de EEUU nada más asumir la presidencia Donald Trump, los 11 países restantes del TPP han sacado adelante una nueva versión del pacto, conocida como Acuerdo Integral y Progresivo de Asociación Transpacífico (CPTPP), liderado por Japón y con las puertas abiertas a EEUU.

«Para China, optar por la liberalización comercial en este tiempo de ‘vacío político’ de EEUU es un punto a favor de su imagen, además de tener relevancia en términos económicos»

La respuesta china al impulso estadounidense para crear un gran bloque económico en Asia ha sido doble: la primera línea de defensa, que se benefició del abandono del TPP por parte de Trump, fue iniciar una negociación para un acuerdo comercial centrado en la ASEAN, que se hizo realidad con el RCEP en noviembre de 2020. El RCEP es un bloque comercial firmado por las 10 economías de la ASEAN y cinco de sus socios de acuerdos de libre comercio: Australia, China, Japón, Nueva Zelanda y Corea del Sur. De hecho, el temor a un gran impacto de la pandemia en las economías de la ASEAN ayudó al acuerdo final, así como la ausencia de una estrategia estadounidense, en vísperas de elecciones presidenciales.

El RCEP final es un acuerdo relativamente débil, y no supone grandes avances. En primer lugar, muchas de estas economías ya tienen varios acuerdos comerciales entre sí, lo que sugiere que una gran parte de la liberalización comercial entre los 15 miembros ya se ha producido. Sin embargo, es el primer tratado de libre comercio entre algunos miembros, por ejemplo entre Japón y Corea del Sur, y también el primer acuerdo comercial que une a China, Japón y Corea del Sur. En segundo lugar, las negociaciones del RCEP se han prolongado durante ocho años, y el acuerdo final se ha diluido en términos de medidas clave de liberalización. Aunque abarca alrededor del 90% de los productos con reducción de aranceles, así como la homogeneización del comercio electrónico y las normas de origen, la cobertura geográfica era mayor cuando se iniciaron las negociaciones –India estaba incluida– y el alcance en términos de liberalización también era más ambicioso. En tercer lugar, el mayor ganador podría no ser necesariamente China, sino la ASEAN, Corea del Sur y Japón, que encontrarán más fácil construir su cadena de valor en la ASEAN como respuesta a los mayores costes de la mano de obra china, pero también para diversificarse lejos de una cadena de valor excesivamente centrada en China. En la misma línea, la ASEAN se beneficiará del crecimiento de su propia capacidad de fabricación, gracias a la inversión extranjera directa del norte de Asia.

No obstante, entre los muchos comodines que China podría utilizar durante el periodo de “vacío político” en EEUU, optar por la liberalización comercial es un gran punto a favor de la imagen de Pekín, y probablemente el más relevante en términos económicos. En cuanto al resto de los miembros, si bien el aumento real del acceso al mercado seguirá siendo limitado entre algunos de los miembros del RCEP, los países asiáticos no pueden simplemente dejar pasar la oportunidad de un mejor (aunque todavía limitado) acceso al mercado de China, ya que una buena parte de la demanda final podría seguir estando allí, lo que significa que aún dependen del mercado chino.

Por otra parte, EEUU y Europa son los principales perdedores al quedar fuera de este acuerdo. Así, tras el anuncio del RCEP, muchos observadores expresaron la posibilidad de que la administración estadounidense reconsiderara su participación en el CPTPP. Incluso en la UE, el anuncio del RCEP provocó una reflexión sobre la ampliación de los acuerdos comerciales en Asia e incluso sobre una posible participación en el CPTPP.

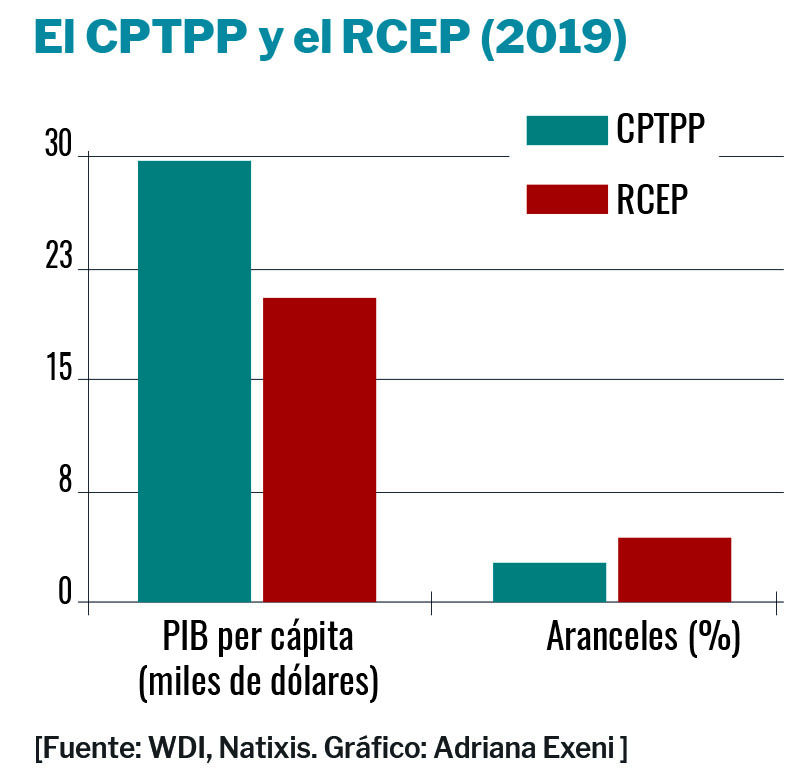

China ha solicitado recientemente su adhesión al CPTPP, aunque tenga muy pocas posibilidades de ser aceptada por algunas razones obvias. En primer lugar, la participación en el CPTPP requiere un mayor nivel de compromiso que el RCEP, ya que cubre áreas de comercio e inversión mucho más allá de la reducción de aranceles. Si se observa la composición, la cobertura del RCEP es básicamente Asia-Pacífico, pero el CPTPP se amplía a América Latina. Además, incluye países con una renta per cápita media más alta (1,5 veces más). Los aranceles medios aplicados eran del 2,7% para los países miembros del CPTPP en 2019, mientras que son del 4,4% de media para los que han entrado en el RCEP. Por tanto, las ganancias de ingresar en el RCEP serían, en principio, mayores que las del CPTPP, pues la reducción potencial de los aranceles es mayor. Sin embargo, esto depende en gran medida del número de exenciones y del periodo de transición (ambos son mayores en el caso del RCEP). Además, el ámbito de aplicación del CPTPP es más amplio, ya que, además de los aranceles, abarca las barreras no arancelarias, así como los requisitos de competencia leal y disciplina de mercado. En particular, el CPTPP incluye un capítulo específico sobre las empresas estatales, que estipula de manera específica que las prácticas no comerciales no deben tener efectos adversos en otros miembros. Y cada miembro deberá dotar a sus tribunales de jurisdicción sobre las demandas civiles contra una empresa estatal basadas en la actividad comercial desarrollada en su territorio. Por último, el CPTPP también ha detallado normas sobre trabajo, medio ambiente y otros criterios relevantes para el comercio y la inversión internacionales.

La realidad es que el CPTPP es un acuerdo establecido en el que los miembros existentes tienen un potencial poder de veto. Esto ofrece menos margen de negociación para que los recién llegados modifiquen las normas existentes, lo que es especialmente cierto si los miembros actuales han firmado otros acuerdos comerciales bilaterales fuera del CPTPP, complicando aún más el proceso de negociación entre ellos y los posibles recién llegados. En definitiva, el CPTTP parece ser un acuerdo más complejo que el RCEP por varias razones, siendo una de las más importantes el tratamiento de las empresas públicas, lo que podría complicar la negociación para China. Por ello, a pesar del interés actual mostrado por China, es previsible que su adhesión se produzca a un ritmo aún más lento que el RCEP.

Integrados en Asia, alejados de Occidente

En el futuro, es probable que Asia esté mucho más integrada gracias a los grandes acuerdos comerciales multilaterales como el RCEP y el CPTPP. Mientras tanto, puede estar más separada de Occidente, ya que EEUU no presenta una política comercial asiática clara. El último discurso de Katherine Tai, representante de comercio de EEUU, dejó sin respuesta la cuestión de si su país volvería a participar en el CPTPP. En cuanto a Europa, la situación tampoco está definida, ni siquiera con el acuerdo de asociación económica con Japón, aunque se estén negociando algunos tratados bilaterales de libre comercio a pequeña escala con países como Corea del Sur, Singapur, Vietnam, Australia e India, pero carecen de un enfoque regional global.

Por lo que respecta al Acuerdo General de Inversiones (CAI) entre la UE y China, su alcance es mucho menor que el de cualquier otro acuerdo de la UE. Pero además, se encuentra suspendido después de que China impusiera sanciones a varios miembros del Parlamento Europeo en respuesta a las sanciones de la UE por la situación de los derechos humanos contra la minoría uigur en Xinjiang.

En otras palabras, la creciente integración regional asiática, sin que ocurra lo mismo entre Occidente y Asia, sumada a la creciente desvinculación selectiva de EEUU, apunta a un mundo con dos realidades económicas. ●