Subtotal: 8.00€

AFKAR-IDEAS > NÚMERO 68

Los incentivos fiscales y la promoción de la inversión

En un esfuerzo por fomentar la inversión y dirigirla hacia sectores prioritarios o zonas geográficas desfavorecidas o incluso actividades específicas, los países de la región de Oriente Medio y norte de África (MENA) se han embarcado, en diversa medida, en una carrera para reducir las cargas de capital. Para ello, han hecho un amplio uso de los incentivos fiscales, que consisten en otorgar un trato fiscal preferencial a los inversores siguiendo una serie de criterios territoriales, sectoriales y funcionales (como reactivación de las exportaciones o creación de empleo, por ejemplo). Algunas de las medidas más comunes incluyen moratorias fiscales, tipos impositivos preferenciales, zonas francas, amortizaciones aceleradas, créditos fiscales y provisiones para inversiones. En definitiva, medidas fiscales que corrijan los fallos del mercado.

La cuestión que nos planteamos aquí es si los incentivos fiscales concedidos por los gobiernos de los distintos países de la región MENA han logrado realmente sus objetivos de fomentar la inversión y canalizarla hacia las prioridades nacionales. Esta cuestión es muy relevante ya que estos gobiernos han adoptado numerosas medidas en los últimos años, en un contexto caracterizado por la incertidumbre, para mejorar y modernizar el entorno empresarial.

MENA: UNA REGIÓN BASTANTE HETEROGÉNEA EN CUANTO A INCENTIVOS FISCALES A LA INVERSIÓN

Desde la perspectiva de la fiscalidad de las empresas, la región MENA es una de las más heterogéneas del mundo. No es de extrañar si tenemos en cuenta las estructuras económicas, los niveles de riqueza en recursos naturales, el peso demográfico, los regímenes políticos y las ideologías sociopolíticas que a veces difieren significativamente de un país (o grupo de países) a otro. Lógicamente, esta diversidad dificulta la estandarización de los sistemas de incentivos fiscales a la inversión.

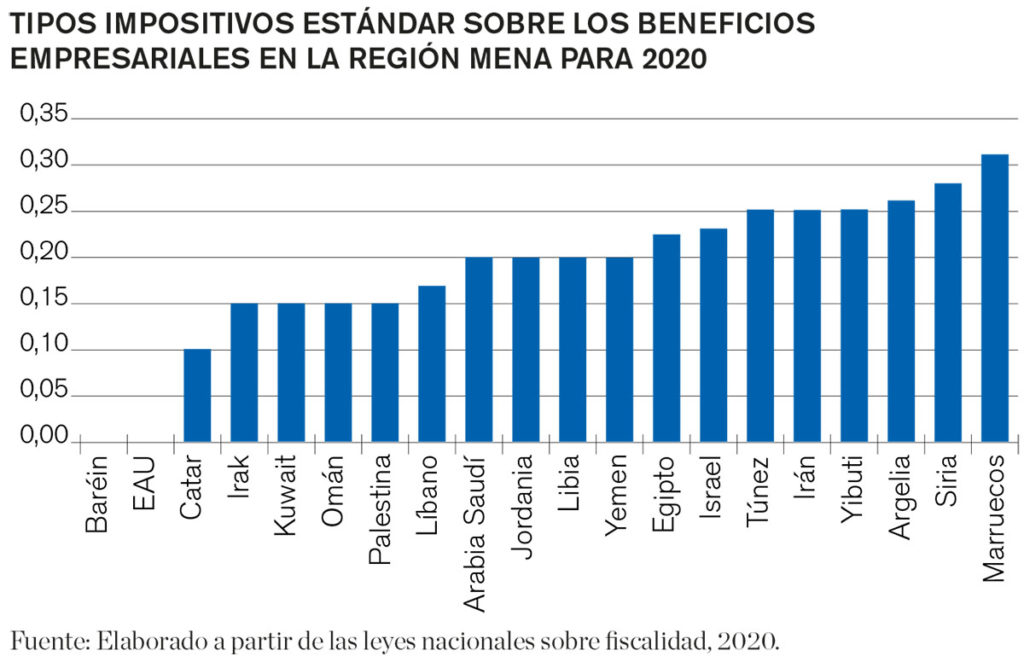

El gráfico 1 muestra los tipos impositivos estándar de derecho común aplicados a los ingresos de las empresas en 2020 en los países de la región MENA. Su lectura muestra que, aparte de Arabia Saudí e Israel, los países ricos de la región tienen tipos impositivos bastante atractivos. Hasta finales de 2020, tanto en Baréin como en Emiratos Árabes Unidos (EAU), no existía un impuesto sobre el rendimiento de las inversiones; ambos países se posicionaban como paraísos fiscales. En cambio, los países de ingresos bajos y medios tienen tipos relativamente altos. Marruecos es el país menos generoso en lo que respecta al gravamen estándar sobre los beneficios de las empresas. Cabe señalar asimismo que, en el contexto de las reformas fiscales, EAU ha introducido un impuesto de sociedades del 9%, que entrará en vigor a partir en junio de 2023, mientras que Túnez ha reducido su tipo estándar al 15%.

Evidentemente, los tipos estándar ocultan una variedad de tipos mucho más bajos aplicados en función del tamaño de la empresa o de la naturaleza de la actividad realizada. Al mismo tiempo, dichos tipos se reajustan por lo general y se complementan con otras disposiciones fiscales ventajosas en el contexto de la normativa específica sobre inversiones.

Si analizamos los principales incentivos fiscales selectivos que los países de la región MENA ofrecen a los inversores, parece que los basados en los beneficios, incluidas las moratorias fiscales (exenciones fiscales temporales) y la creación de zonas francas, constituyen la parte esencial de la estrategia de incentivación de casi todos los países de la región MENA. Por otra parte, los incentivos fiscales basados en los costes, en particular las amortizaciones aceleradas, solo los aplican un número relativamente pequeño de países (ocho de un total de 20), teniendo en cuenta que este tipo de ventaja solo es útil cuando las empresas obtienen suficientes beneficios y que el régimen fiscal en vigor permite aplazar el registro contable de estas deducciones particulares más allá del período de moratoria fiscal.

Además, teniendo en cuenta el número de medidas propuestas, se puede dividir la región en cuatro grupos. El primero está compuesto por los países que no prevén ningún incentivo fiscal especial (excluyendo la creación de zonas francas) porque son considerados paraísos fiscales. Es el caso de Baréin y EAU (hasta 2023 para este último); los inversores podían hacer negocios allí sin ninguna contrapartida fiscal. El segundo grupo lo constituyen los demás países del Golfo más Líbano y Palestina, que aplican un tipo impositivo de sociedades relativamente bajo, complementado por otras medidas fiscales atractivas, como las moratorias fiscales y la proliferación de zonas francas. El tercer grupo incluye países con tipos impositivos de sociedades relativamente altos, junto con un paquete de beneficios fiscales muy generoso establecido según diversas modalidades. Se trata, en particular de Israel, Irak, Jordania, Marruecos, Irán, Siria, Argelia, Túnez y, en menor medida, Egipto. Es cierto que el contenido real de las ventajas fiscales previstas difiere de un país a otro, pero el objetivo sigue siendo reducir el coste del capital en beneficio de los inversores. El cuarto y último grupo está formado por países que aplican un tipo impositivo de sociedades relativamente alto, con un abanico de incentivos bastante limitado. Se trata de Yemen, Libia y Yibuti.

LOS INCENTIVOS FISCALES: UNA HERRAMIENTA DUDOSA PARA FOMENTAR LAS INVERSIONES

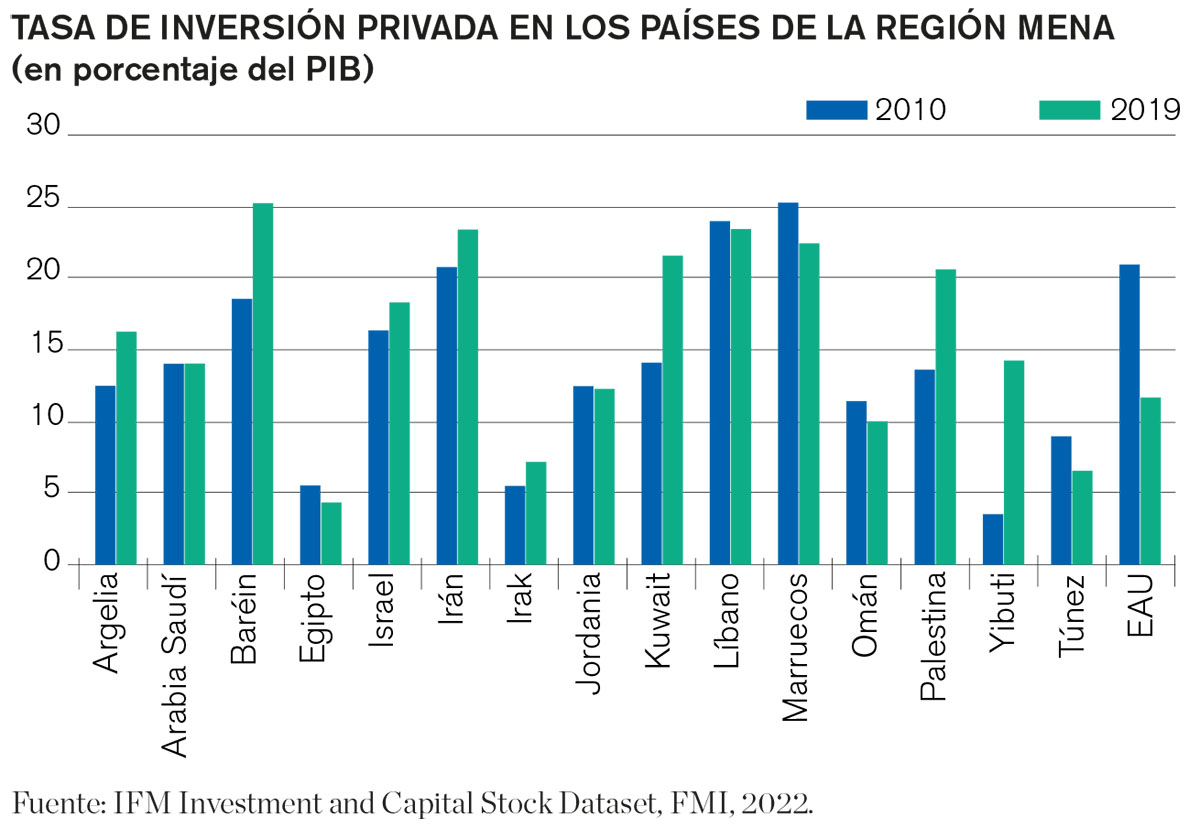

En general, los incentivos fiscales para la inversión en los países de la región MENA son generosos. Por lo tanto, cabría esperar que estas medidas suscitasen más interés entre los inversores privados, tanto nacionales como extranjeros, especialmente porque la mayoría de los países afectados tienen posiciones geográficas estratégicas y/o unas riquezas naturales significativas. Pero, por desgracia, no es así. Si, por ejemplo, observamos la tasa de inversión privada (gráfico 2), vemos que solo seis de los 20 países han logrado superar el límite simbólico del 20%. Además, contrariamente a las expectativas, algunos países fiscalmente muy generosos como EAU, Arabia Saudí y Omán han registrado unas tasas de inversión relativamente bajas. Y lo que es peor, los países que han convertido la reactivación de la inversión a través de incentivos fiscales en una prioridad nacional, como Egipto, Túnez e Irak, no han conseguido atraer a inversores privados. Con una tasa de inversión privada que no supera el 8%, ocupan la parte inferior de la clasificación de los 20 países de la región.

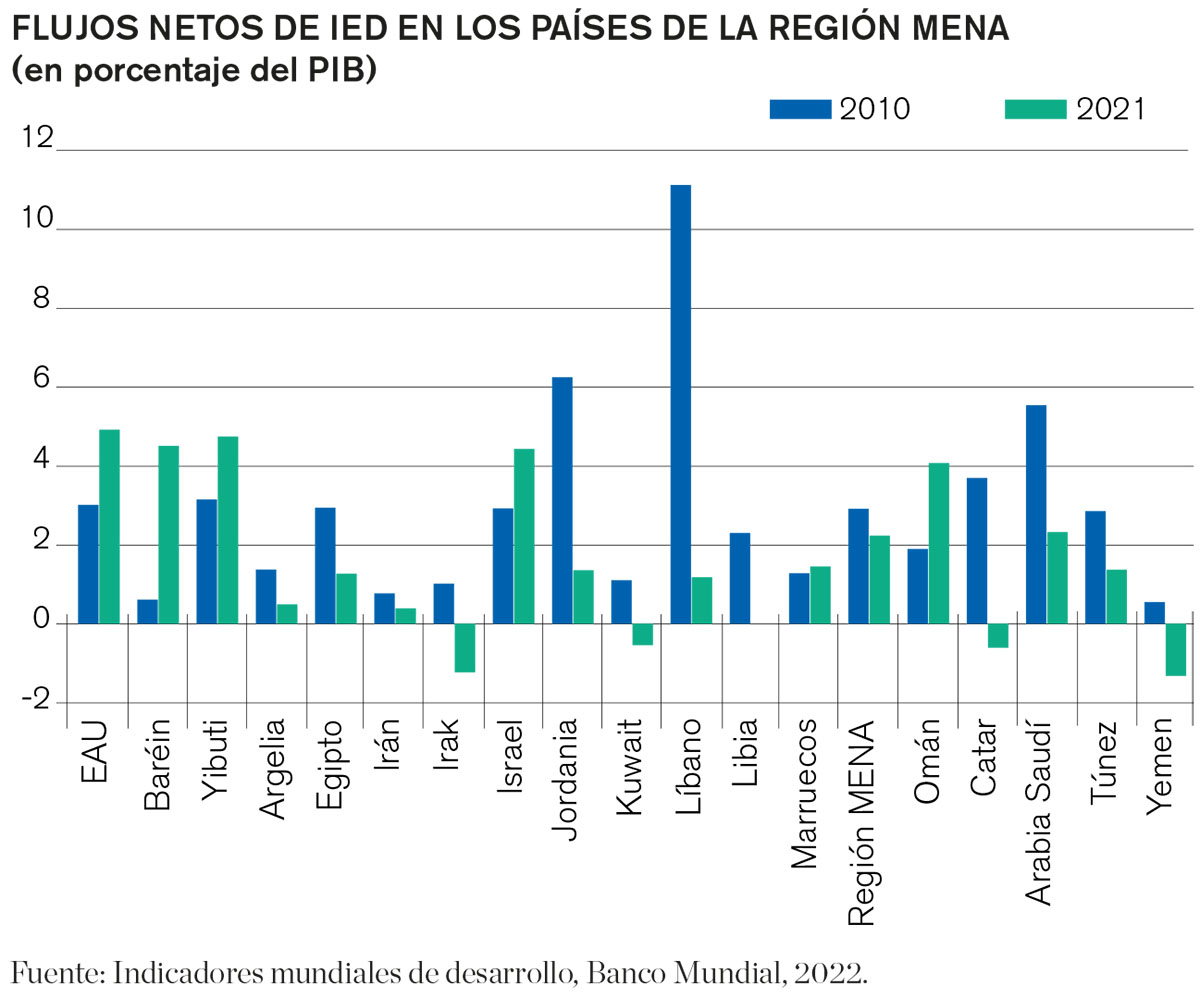

Si nos centramos ahora en los flujos de inversión extranjera directa (IED), los resultados registrados son bastante desiguales, con diferencias significativas de un país a otro y de un período a otro. En 2021, solo seis países de la región MENA lograron superar el promedio mundial del 2,3% del PIB (gráfico 3). Se trata, en orden, de EAU, Yibuti, Baréin, Israel, Omán y Arabia Saudí. Además, mientras que Egipto y Argelia fueron capaces de mejorar el sistema fiscal que regula la inversión extranjera en 2016 y 2017, respectivamente, fueron menos atractivos en 2021 en comparación con 2010. Por el contrario, aunque el sistema fiscal en Líbano no experimentó ningún cambio importante entre 2010 y 2021, el atractivo del país para la IED ha disminuido significativamente, del 11,13% al 1,18%.

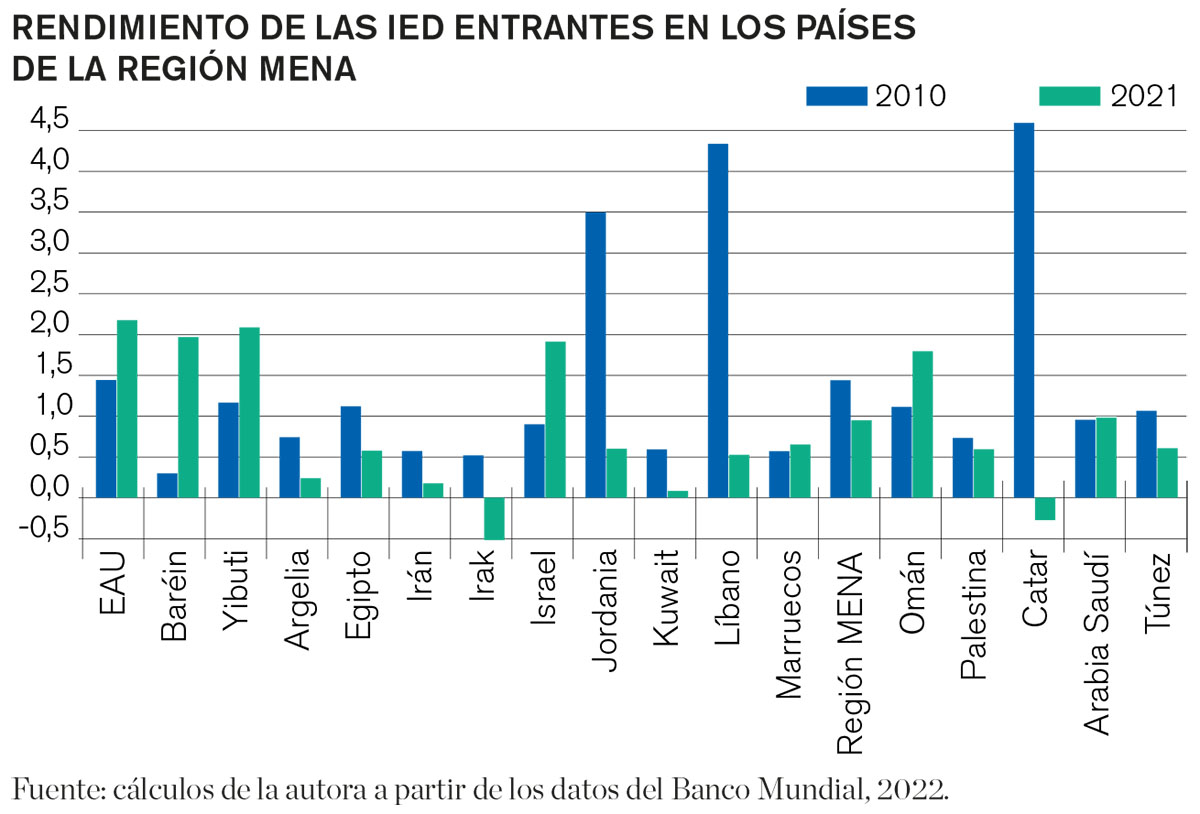

Para comprender mejor la capacidad de los países de la región MENA para atraer y retener la inversión extranjera, hemos calculado el índice de rendimiento de la IED entrante (la relación entre la parte que representa un país en los flujos entrantes de la IED mundial y la que representa en el PIB mundial). En 2021, solo seis países de la región obtuvieron una puntuación superior a uno, lo que significa que estos países habían logrado atraer una mayor proporción de IED de lo que cabría esperar dado el tamaño de sus economías (gráfico 4). Ciertamente, países fiscalmente generosos como EAU y Baréin ocupan la primera posición, pero otros países poco generosos como Yibuti o países bastante generosos como Israel han logrado un buen resultado. Otros dos países, Catar e Irak, obtuvieron una puntuación negativa, lo que se traduce en unas operaciones de desinversión. Por último, el resto de los países de la región han mostrado unos resultados relativamente bajos (puntuaciones entre 0 y 1), a pesar de la riqueza de sus paquetes de incentivos a la inversión.

El bajo nivel de interés de las inversiones por los incentivos fiscales en los países de la región MENA no resulta sorprendente teniendo en cuenta que una literatura económica bastante extensa ha respaldado con frecuencia esta idea. Por tanto, los datos disponibles y los estudios empíricos realizados en el contexto de los países en desarrollo nos permiten seguir siendo escépticos respecto a la eficacia de determinados incentivos para impulsar la inversión. Si bien una fiscalidad elevada y descontrolada puede ser un obstáculo importante para la inversión, una fiscalidad menos farragosa y más simplificada probablemente no garantice un contexto de inversión favorable y suficientemente atractivo. En general, los incentivos fiscales solo serían decisivos cuando los inversores deben optar a la hora de implantarse entre dos o más lugares que ofrecen las mismas ventajas extrafiscales.

Se pueden esgrimir varios argumentos para justificar esta situación. En primer lugar, la oferta de incentivos generosos es a menudo percibida por los inversores como una señal de deterioro de otros elementos que determinan el entorno empresarial (infraestructuras, marco macroeconómico, factor laboral, tamaño del mercado, materias primas, transparencia de la Administración, riesgo político, etc.). Para compensar, al menos parcialmente, la disminución de la productividad y del rendimiento debida a este deterioro, los gobiernos de los distintos países generalmente no dudan en reducir, o incluso eliminar, la carga fiscal sobre las nuevas inversiones. En estas condiciones, es comprensible que los incentivos fiscales puedan resultar una trampa para los inversores, ya que los llevan a destinar sus recursos a actividades con un riesgo más alto de lo normal.

En segundo lugar, aunque algunas de las medidas propuestas pueden parecer generosas, no aportan ningún beneficio significativo a los inversores. Este es particularmente el caso de las moratorias fiscales. De hecho, si la supresión del impuesto sobre los beneficios de las empresas no lleva aparejado el aplazamiento de las cargas de amortización y de los intereses, el beneficio proporcionado por dicho incentivo desaparecerá por las pérdidas debido a que dichas cargas no son deducibles. Ahora bien, la transferencia de las cargas de un ejercicio contable al siguiente, incluida la práctica del sistema de amortización diferida, se aplica muy poco en la región MENA.

En tercer lugar, los incentivos fiscales, en particular las moratorias fiscales y los tipos impositivos preferenciales, pueden ser un caldo de cultivo para la evasión fiscal, que se produce generalmente a través de dos canales: la elusión del impuesto mediante la transferencia de los beneficios de las empresas gravadas a las que se benefician de la exención (uso de los precios de transferencia), y la extensión del período de las moratorias fiscales mediante el cese de una actividad y su reanudación con otro nombre en cuanto finaliza el período de exención.

En cuarto lugar, la mayoría de los incentivos fiscales los deciden las autoridades públicas sin consultar previamente con los actores interesados y sin un estudio de impacto (costes-beneficios), y se destinan desproporcionadamente a empresas que ya son muy rentables y que habrían invertido incluso sin ventajas fiscales específicas. Un estudio realizado por Sebastian James para el Banco Mundial en 2013 mostraba que la ratio de redundancia (la proporción de proyectos de inversión que se benefician de un incentivo fiscal y que se habrían llevado a cabo incluso sin él) alcanzó niveles récord en algunos países de la región MENA (70% en Jordania, por ejemplo).

En quinto lugar, algunas exenciones fiscales se diseñan a menudo como instrumentos fiscales anticíclicos porque están limitadas en el tiempo. Es evidente que esto aumenta el riesgo de que las empresas sigan estrategias de inversión a corto plazo, es decir, que aceleren la ejecución de sus planes de gasto de inversión para aprovechar la posibilidad de pagar menos impuestos. También aumenta el riesgo de que los empresarios hagan creer que una parte de sus inversiones ya existentes son nuevas inversiones. Al final de la exención fiscal, pueden verse tentados a cesar la actividad de sus empresas antes de reactivarla con un nombre y una estructura diferentes.

Asimismo, debemos señalar que la creciente competencia fiscal entre los países de la región MENA para atraer inversión extranjera a veces puede hacer que los incentivos alcancen niveles irracionales desde un punto de vista económico, especialmente en los proyectos de inversión considerados estratégicos, es decir, aquellos con unos beneficios socioeconómicos para el país receptor lo bastante importantes para atraer la atención de los responsables políticos. Ahora bien, dado que una oferta excesiva de beneficios fiscales puede erosionar la base imponible, es posible que los ingresos generados por la llegada de nuevos proyectos de inversión no cubran la pérdida de ingresos fiscales, que son necesarios para financiar el gasto público en infraestructuras, educación y sanidad.

Frente a estos argumentos, conviene cuestionar las verdaderas razones que han llevado a los gobiernos de la región MENA a dar preferencia a los incentivos fiscales como herramienta para corregir los fallos del mercado. Una posible explicación es que la aplicación de esta herramienta es menos restrictiva y relativamente menos costosa que otras herramientas tradicionales, como proporcionar infraestructuras de calidad y una mano de obra cualificada. A esto se le suma la tentación de las autoridades públicas de practicar una especie de marketing fiscal para impresionar y seducir a los posibles inversores.

POR UN MEJOR DISEÑO DE LOS INCENTIVOS FISCALES A LA INVERSIÓN

En vista de los resultados más bien dispares del uso de incentivos fiscales para impulsar la inversión en los países de la región MENA, parece necesario rediseñar y racionalizar esta herramienta con el objetivo de eliminar las distorsiones que alteran la asignación de los recursos y la viabilidad de los proyectos de inversión. De hecho, el uso de incentivos fiscales no es algo malo en sí mismo, pero la forma en que se diseñan y se aplican es una fuente de disfuncionalidades.

Como en cualquier política pública, el diseño de la política de incentivos fiscales a la inversión debe cumplir los principios de estabilidad, transparencia, claridad, flexibilidad y equidad, y debe evaluarse en su conjunto y basarse en instituciones de buena calidad para reducir la discrecionalidad de los funcionarios a la hora de interpretar los textos normativos. Además, sería deseable poner fin a la dispersión de incentivos en varios textos legislativos y a la multiplicidad de trámites administrativos para evitar incoherencias jurídicas y duplicaciones innecesarias.

Otro punto no menos importante se refiere a la composición de los incentivos fiscales. En lugar de seguir favoreciendo instrumentos económicamente poco útiles, y a veces incluso perjudiciales, como las moratorias fiscales, sería mejor plantearse unas subvenciones que se dirijan directamente a los gastos de inversión y se ajusten a las prioridades de política pública. Dichas subvenciones tienen la ventaja de que reducen los costes y mejoran el rendimiento de la inversión marginal. Túnez, Egipto y Marruecos son los primeros en haber entendido la necesidad de realizar este cambio en 2016, 2017 y 2022, respectivamente, abandonando las moratorias fiscales y/o los regímenes de imposición preferencial para sustituirlos por primas a la inversión (caso de Marruecos), reducciones o deducciones sobre los beneficios netos imponibles en forma de amortizaciones aceleradas (Egipto), o la combinación de los dos instrumentos (Túnez). La cuantía de estas subvenciones se establece siguiendo una jerarquía según una serie de criterios, como la zona de establecimiento, el sector de actividad, el número de puestos de trabajo creados o el compromiso medioambiental.

Finalmente, en un contexto en el que el ecosistema de inversión está experimentando importantes cambios institucionales, económicos, sociales, tecnológicos y ambientales, creemos que es indispensable replantearse a quién se dirigen los incentivos fiscales. La lista de criterios de admisibilidad tradicionales debe ampliarse a nuevos criterios como la sostenibilidad, la originalidad tecnológica, la inclusión, la sustitución de las importaciones y la igualdad de género. Obviamente, semejante ampliación implica una evaluación previa de las consecuencias y los riesgos derivados del establecimiento de cada nuevo criterio. /

Lee Kwan Yew: Asia y la democracia guiada

Lee Kwan Yew: Asia y la democracia guiada  El coste del No Magreb

El coste del No Magreb