AFKAR-IDEAS > NÚMERO 68

La fiscalidad en la región MENA

La fiscalidad y su rendimiento en ingresos representan la capacidad de un Estado para invertir en bienes y servicios públicos. La historia nos enseña que esta capacidad varía con el tiempo y sufre cambios significativos debidos a grandes crisis, como las guerras y las pandemias. La fiscalidad también es frágil, como lo demuestran el comportamiento y la percepción que los contribuyentes tienen de sus gobiernos e instituciones tributarias en muchos países del mundo desarrollado y en desarrollo. Por ejemplo, la brecha en la recaudación fiscal (déficit de recaudación con una política constante) oscila entre el 5% y más del 50% de los ingresos fiscales totales, y se correlaciona positivamente con la renta per cápita nacional, el nivel general de educación y la calidad del gasto público.

En la región de Oriente Medio y norte de África (MENA), los sistemas fiscales nacionales son relativamente recientes. Se forjaron en parte durante el período de colonización del siglo XX, es decir, se vieron influidos de manera significativa por los sistemas fiscales inglés y francés posteriores a la Segunda Guerra mundial. Su evolución desde la década de los setenta también refleja las asimetrías económicas y sociales de los países, entre ellas la forma de gobierno, el modelo de desarrollo económico, la riqueza en hidrocarburos y muchos otros factores que no son fáciles de analizar cuantitativamente. Como consecuencia de esta evolución diferente, la presión fiscal total en la región MENA oscila hoy entre menos del 5% y más del 20% del PIB.

Situación de los sistemas fiscales en la región MENA

Salvo algunas excepciones, los países del norte de África y el Mediterráneo oriental (conocidos como MENA1) utilizan todos los instrumentos fiscales que existen habitualmente en los países de la Unión Europea (UE) y la Organización para la Cooperación y el Desarrollo Económicos (OCDE). Estos incluyen impuestos sobre la renta de las personas físicas (IRPF) y de sociedades (IS), el impuesto sobre el valor añadido (IVA), un conjunto de impuestos especiales sobre productos específicos como el tabaco, las bebidas alcohólicas, las bebidas azucaradas y los vehículos –por citar solo los más importantes– y varias cotizaciones sociales que se aplican a los salarios y que soportan los empleados y las empresas. A diferencia de varios países de la UE, los países de la región MENA han adoptado pocos impuestos, o ninguno, sobre la riqueza o el patrimonio –salvo impuestos sobre la propiedad inmobiliaria en algunos países– y pocos disponen de un impuesto de sucesiones; estos generan pocos ingresos debido a las importantes exenciones y/o a unos tipos muy bajos. Por último, todos los países de la región MENA1 aplican aranceles aduaneros. Estos aranceles, que supusieron una importante fuente de ingresos en las décadas de los setenta y ochenta, solo representan ahora una parte marginal de los ingresos totales, ya que han sido sustituidos por impuestos al consumo del tipo del IVA desde la década de noventa.

Los tipos impositivos en la subregión MENA1 varían ampliamente entre los países. En general, en el sur del Mediterráneo, y más concretamente en Argelia, Túnez y Marruecos, los tipos son comparables o parecidos a los de los países de la UE. Así, el tipo del impuesto de sociedades varía entre el 20% y el 30%, el tipo del IVA es cercano al 20%, y el tipo progresivo más alto del IRPF es superior al 30%. En el Mediterráneo oriental y Egipto, los tipos son más moderados: el IS y el IVA son inferiores al 20%, y el tipo marginal máximo del IRPF es ligeramente superior al 20%. Estas características generales son también válidas para las cotizaciones sociales.

Desde principios de siglo, la telefonía móvil y otros servicios de Internet han experimentado una evolución particular. Varios países de la región han introducido gravámenes específicos sobre las llamadas y, posteriormente, sobre el valor total de los servicios prestados por las empresas de telecomunicaciones. Esta tributación específica era bastante elevada y una fuente importante de ingresos al principio, pero ha disminuido con el tiempo gracias al desarrollo tecnológico y a la reducción de los precios para el consumidor.

Los países del norte de África y del Mediterráneo oriental utilizan todos los instrumentos fiscales de la UE y la OCDE, mientras que los países del golfo Pérsico, salvo Irán, tienen un sistema fiscal poco desarrollado

A diferencia de la subregión MENA1, los Estados de la región del golfo Pérsico (MENA2) tienen una fiscalidad poco desarrollada, exceptuando a Irán. La fiscalidad directa de las personas físicas casi no existe y la de sociedades se reserva a las empresas extranjeras. Sin embargo, desde hace aproximadamente una década, varios países del Consejo de Cooperación del Golfo (CCG) han adoptado un IVA y un conjunto de impuestos especiales sobre las bebidas azucaradas y alcohólicas, y sobre el tabaco. Además, Emiratos Árabes Unidos anunció en 2022 su intención de introducir un impuesto de sociedades a escala federal con un tipo del 9%, previsto para junio de 2023.

Por último, varios países de la región se consideran Estados frágiles o en conflicto (PFC), según un índice del Banco Mundial, que incluye indicadores económicos y políticos: se trata de Yibuti, Irak, Líbano, Libia, Sudán, Siria y Yemen. La fiscalidad en estos países se caracteriza por uno o varios de los siguientes factores: tipos impositivos muy bajos en los países ricos en hidrocarburos (Irak, Libia, Yemen) y una capacidad institucional baja debida a conflictos o crisis económicas.

Evolución del nivel y de la composición de los ingresos

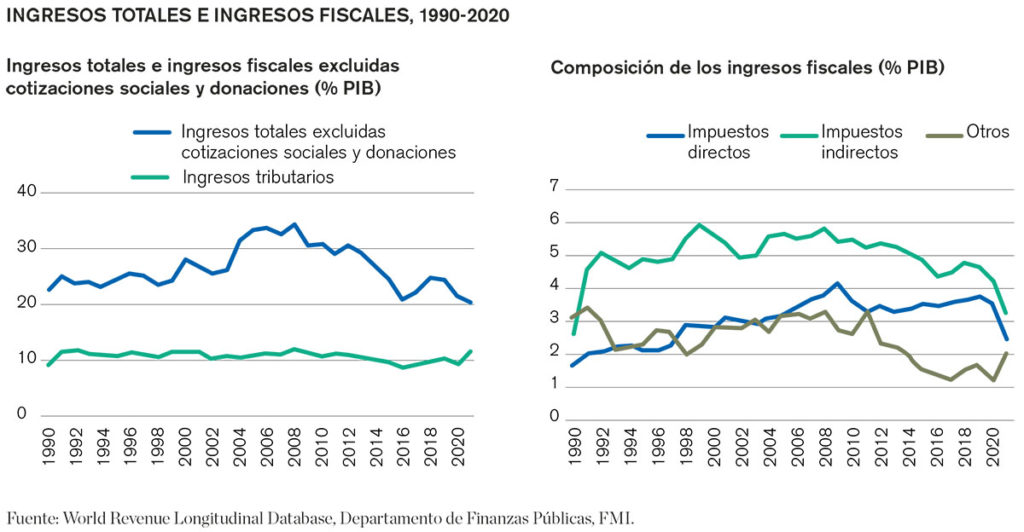

La evolución de los ingresos totales y fiscales en la región MENA indica la importancia y la volatilidad del papel de los ingresos por hidrocarburos. El gráfico 1 (lado izquierdo) muestra que el nivel de ingresos totales ha variado en las últimas tres décadas entre alrededor del 20% y el 35% del PIB. Este período no incluye los dos últimos años, durante los cuales los precios internacionales del petróleo han sido muy favorables a la situación presupuestaria de los países exportadores de petróleo. Sin embargo, los ingresos fiscales se mantuvieron sin cambios, en torno al 10% del PIB, muy por debajo del promedio de otras regiones del mundo.

La composición de los ingresos fiscales (gráfico 1, lado derecho) se ha caracterizado por una disminución de los ingresos indirectos (IVA, impuestos especiales y aranceles aduaneros) y un aumento de los impuestos directos, en particular el impuesto de sociedades y el IRPF. La disminución de los ingresos de la fiscalidad indirecta está relacionada principalmente con la proliferación de exenciones del IVA y la liberalización del comercio, que ha reducido el papel de los ingresos aduaneros. El aumento de los ingresos directos se debe a dos factores: un incremento de los ingresos por el impuesto de sociedades debido a que la parte que representan los beneficios de las empresas en el PIB ha subido; y un aumento de los ingresos del IRPF a causa, en parte, del incremento de la masa salarial pública. En un análisis reciente del impuesto sobre la renta de las personas físicas en la región MENA (ver Mansour y Zolt, Personal Income Taxes in the Middle East and North Africa: Prospects and Possibilities; WP/23/34, FMI), se constata que el aumento de los ingresos procedentes de esta fuente tributaria durante el período 1990-2020 se debe en gran medida a factores exógenos, no a cambios en la fiscalidad.

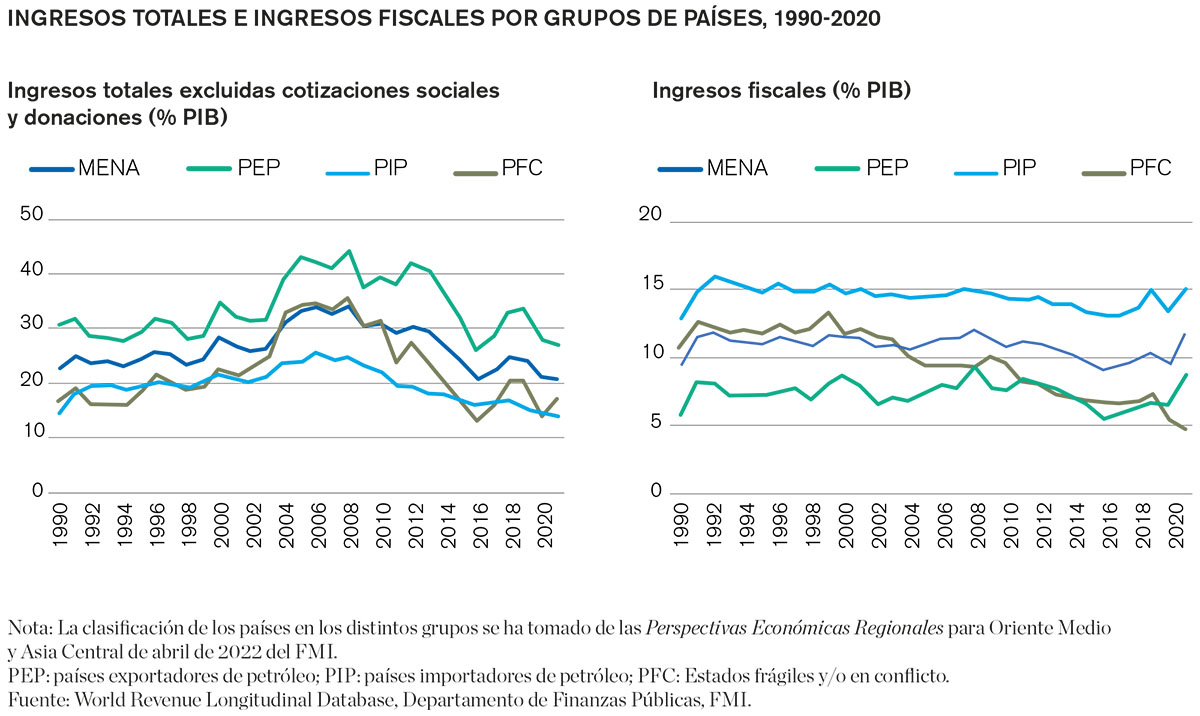

La evolución de los ingresos, excluidas las cotizaciones sociales y las donaciones, para los tres subgrupos de países, muestra la influencia de las estructuras económicas y políticas en el nivel de ingresos. Por lo tanto, los ingresos totales de los países exportadores de petróleo (PEP) son significativamente más altos que los de los países importadores de petróleo (PIP) y de los Estados frágiles (PFC) (gráfico 2, lado izquierdo). Este último grupo registró unos ingresos totales más elevados que los PIP durante 2000-2015, principalmente debido a la importante correlación entre la fragilidad y los recursos naturales en la región: Libia, Irak y Yemen son frágiles y exportadores de petróleo. La varianza de los ingresos totales también es mayor en los PEP y los PFC. Finalmente, los ingresos totales descienden desde la crisis financiera de 2008, con la excepción de los PEP, donde los ingresos petroleros se han recuperado recientemente.

Entre 2000 y 2015, los Estados frágiles movilizaron unos ingresos totales superiores a los de los países importadores de petróleo, debido a la fuerte correlación entre fragilidad y recursos naturales (Libia, Irak y Yemen son frágiles y exportadores de petróleo)

Un análisis similar de los ingresos fiscales (gráfico 2, derecha) muestra mucha menos volatilidad y unos ingresos mucho más altos en el grupo de los PIP, en comparación con los otros grupos, como los PEP, donde los ingresos fiscales oscilaron entre el 5% y el 9% del PIB durante este período. En el grupo de los PIP, los ingresos fiscales, en torno al 15% del PIB y que descienden ligeramente desde la crisis financiera de 2008, son comparables a los de los países en desarrollo, pero inferiores a los de los países de la UE y la OCDE, que están más cerca del 30% del PIB (excluyendo las cotizaciones sociales).

Entre 1990 y 2020, la disminución de los ingresos fiscales es muy significativa en los Estados frágiles, de alrededor del 50% (desde más del 10% del PIB en 1990 hasta el 5% en 2020). Esta disminución se explica en gran medida por el efecto directo sobre el PIB de la producción de petróleo y el impacto de los conflictos en la recaudación de ingresos fiscales (Siria, Yemen, Libia e Irak).

Los futuros desafíos de la política fiscal en la región MENA

El análisis anterior indica que los desafíos de la política tributaria en la región MENA varían según las circunstancias económicas y políticas de los países, así como su punto de partida para posibles reformas. Las estrategias para responder a estos desafíos también deben ser específicas para cada país. Sin embargo, podemos identificar algunos puntos en común para los tres grupos: PIP, PEP y PFC.

En el grupo de los PIP, donde la presión fiscal es del 15% de media y alcanza más del 20% en Marruecos y Túnez, la fiscalidad es bastante compleja y el legislador recurre a todas las herramientas disponibles en materia de impuestos sobre el consumo, las rentas del trabajo y del capital, y una tributación limitada de la riqueza (las propiedades inmobiliarias). Uno de los principales desafíos para estos países es la calidad de la política fiscal, es decir, su efecto sobre la participación en el mercado laboral en una región con tasas de desempleo muy altas, especialmente entre los jóvenes licenciados y las mujeres; su efecto en la inversión y el fomento del emprendimiento local y la asunción de riesgos; su efecto en el nivel y la composición del consumo, especialmente de productos energéticos, el transporte y la construcción. En resumen, en el grupo de los PIP, el impacto de la fiscalidad en el nivel y la calidad del crecimiento económico debe ser una preocupación del legislador tan importante como el rendimiento de sus ingresos.

En el grupo de los PEP, la fiscalidad sigue siendo básica en la región del CCG, y escasa o se aplica poco en los otros PEP frágiles (Libia, Irak y Yemen). Las excepciones en este grupo son Argelia e Irán, ambos productores de petróleo y con una fiscalidad bastante desarrollada, pero relativamente baja en comparación con los PIP. Uno de los principales desafíos para estos países es aumentar la parte que representan los ingresos fiscales en los ingresos totales, para ayudar en la transición hacia unas economías menos dependientes de los hidrocarburos. Para ello, se debe lograr simplificar los impuestos existentes y establecer nuevos impuestos. Este grupo también necesita fortalecer o crear instituciones de recaudación de impuestos.

El FMI estima que las subvenciones implícitas a los hidrocarburos en la región rondaron los 442.000 millones de dólares en 2020 y las subvenciones explícitas los 145.000 millones. Esto equivale al 5% del PIB, o a un tercio de los ingresos fiscales totales

Por último, en el grupo de los PFC, que es heterogéneo e incluye un subgrupo de los PEP y otros países en conflicto o frágiles por otras razones –por ejemplo, Yibuti, Líbano– el principal desafío es similar al de los PEP: aumentar los ingresos fiscales para diversificar las fuentes de financiación del Estado y satisfacer las crecientes necesidades de gasto, como en educación, sanidad, infraestructuras públicas, etc. Sin embargo, el punto de partida para este grupo es muy diferente de los demás, ya que la capacidad institucional es particularmente baja y su situación política es volátil, lo que dificulta mucho las reformas a largo plazo. La experiencia con la movilización de ingresos en los PFC demuestra que los países que logran alcanzar un nivel suficientemente alto de ingresos pueden tardar entre 15 y 30 años en hacerlo y que varios países vuelven a ser frágiles después de largos períodos de progreso (ver Mansour y Schneider, How to Design Tax Policy in Fragile States, FMI, 2019). Los problemas de gobernanza y transparencia fiscal y presupuestaria en este grupo son graves, y las reformas fiscales para elevar los ingresos tropiezan con una fuerte oposición popular, como ocurrió con la propuesta de imponer una tasa WhatsApp en Líbano en 2019. Por consiguiente, parece que es necesario fomentar la capacidad institucional paralelamente o incluso antes de emprender reformas fiscales. Y también es importante mejorar la calidad del gasto porque la aceptación de los impuestos depende, en parte, de la percepción general de dicha calidad.

Todos los países de la región MENA comparten algunos desafíos de política fiscal como el papel de la fiscalidad en las políticas medioambientales. Por ejemplo, el FMI estima que los subsidios implícitos a los hidrocarburos en la región (es decir, los costes de las externalidades ambientales) ascendían a alrededor de 442.000 millones de dólares en 2020 y los subsidios explícitos (es decir, tarifas inferiores a los costes internacionales de producción y transporte) a 145.000 millones de dólares (véase Fossil Fuel Subsidies, FMI). El total equivale al 5% del PIB, o un tercio de los ingresos fiscales totales de la región.

Otro desafío común es el papel escaso o inexistente del impuesto sobre la renta de las personas físicas en la redistribución del poder adquisitivo. Como hemos mostrado, este impuesto genera pocos ingresos o ninguno, con la excepción de Marruecos, Túnez y Mauritania. Además, es progresivo en niveles de ingresos relativamente bajos, pero es proporcional en niveles altos, y los ingresos del capital mobiliario e inmobiliario se gravan poco o no se gravan (ver Mansour y Zolt, 2023).

Conclusión

La evolución de los ingresos fiscales en la región MENA muestra, de media, un estancamiento desde principios de siglo. En comparación con el resto del mundo, esta fiscalidad sigue siendo muy baja en cuanto a ingresos y está poco desarrollada en la mayoría de los países de la región, especialmente en aquellos que exportan petróleo y en los Estados frágiles. El papel de la fiscalidad sigue sin explotarse en gran medida para financiar el desarrollo a través del gasto público y contribuir a un crecimiento más sostenido e inclusivo, también para los jóvenes y las mujeres. La heterogeneidad de las estructuras económicas y políticas, del punto de partida y del nivel de fragilidad significa que las soluciones a este desafío son específicas para cada país. /